棚改专项债料成险企投资新风口

“棚改专项债发行后,险企将会逐渐加码投资,缓解资产负债久期错配问题。”近期,多数险企人士认为,财政部、住建部近日研究制订的《试点发行地方政府棚户区改造专项债券管理办法》对险企助力经济社会发展的重点领域方面起到积极的作用。不论从政策层面还是棚改专项债本身来看,棚改专项债的发行将对险资涉及相关领域的另类投资业务形成一定程度的替代效应。

匹配保险资金长久期特性

“棚改专项债具有融资量大、期限长、偿债来源稳定、风险低等特点,与保险资金的特点较为契合。”东方金诚首席分析师徐承远对中国证券报记者表示,首先,棚改专项债规模较大,融资需求较为旺盛,与险资资金运用规模大相匹配;其次,棚改专项债现金来源具有保障性,风险较低,适合险资追求收益稳定的特点,棚改专项债发行期限原则上不超过15年,具有长期性特点,与险资负债端久期长相匹配。

近年来,多数险企通过商业不动产债权计划参与棚改项目,据华宝证券统计,2017年商业不动产债权计划发行数量比较多的保险资产管理公司有:太平洋资管、新华资管、中意资管;此外,超过三分之一的保险资产管理公司都参与到了棚户区建设改造项目,如中英益利发行的海尔地产棚户区改造债券投资计划、长江养老发行的武汉地产棚户区改造债权计划、太平资产发行的湖州棚户区改造不动产债权投资计划,合众资产发行的岳阳旧城棚改债权投资计划,光大永明发行的点检地产武汉棚改债权计划。从区域上看,注册产品覆盖的区域分布范围继续扩展,从项目所在地域的数量上看,天津,北京,武汉,长沙以及四川地区的项目较多。

东方金诚公用事业部技术总监张子范指出,棚户区改造是推进高质量发展和打好扶贫攻坚战的重点领域,未来3年棚户区改造计划仍面临较大的资金缺口,急需多渠道筹措资金。

“棚改专项债的期限与保险资金负债端久期长的特点较为契合。”徐承远表示,险企的负债端久期较长,并对现金流回报提出预期要求。但我国证券市场波动较大,呈熊长牛短特征;15年及以上的长期债券较少,银行存款收益不足,难以覆盖险企负债端对久期和收益率的要求,因此,棚改专项债发行后,险企将会逐渐加码投资。

另类投资或受限

险企加大对另类资产的配置,使得另类资产成为险资第一大重仓资产。银保监会4月3日发布的数据显示,2018年前2月保险业总资产16.89万亿元,较年初增长0.81%,保险资金前两月运用余额近15万亿元,较年初增长0.53%,其中另类投资占比近四成。

徐承远认为,棚改专项债规模较大、期限较长、风险较低,与保险资金另类投资中基础设施及民生工程类股权计划、债权计划有相似性,但同时还具备了标准性,结构简单,现金来源较有保障等特点。因此,不论从政策层面还是棚改专项债本身来看,棚改专项债的发行将对险资涉及相关领域的另类投资业务形成一定程度的替代效应。同时,随着《关于规范金融机构资产管理业务的指导意见》(即“资管新规”)的落地,保险公司另类投资业务将会受到一定限制。

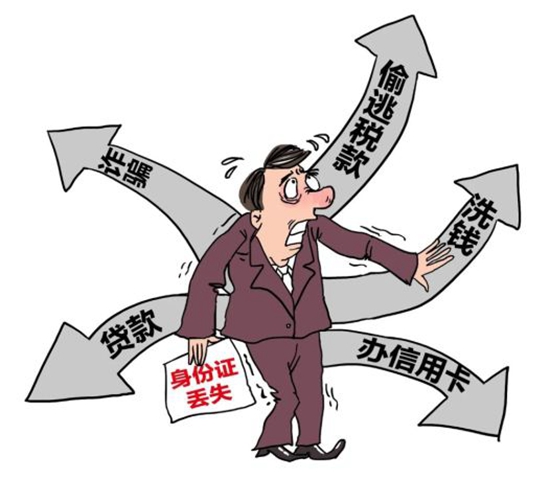

分析人士指出,由于另类投资项目的非标准性、结构复杂等特点,风险隐蔽性更强,另类投资过快增长往往会带来信用风险和流动性风险的上升。

穆迪研报认为,一些另类投资项目复杂的交易结构掩盖了金融求偿权的真实性质。比如,很多另类投资的结构通常涉及多个利益方和法律实体的合同安排,保险公司可能难以识别对最终借款人的实际金融求偿权。尤其是“名股实债”将债权投资以股权的方式表现出来,投资者名义上成为股东而并非最终借款人的债务持有人。此外,一些“名股实债”和证券化产品常被设计为表外业务,可能存在低估借款人或担保人的财务杠杆,如果涉及关联方交易,还会蕴含交叉违约的问题。

锁定高资质融资平台

虽然另类投资存在诸多风险隐患,但多数险企人士仍然对险资布局另类投资有信心。

张子范称,预计信用类债券仍将在棚户区改造领域发挥重要的补充作用。一方面,棚改领域的资金缺口较大,完全依靠专项债券投入财政性资金完成棚改任务并不现实,仍需充分发挥社会性资本的作用;另一方面,城投公司等棚改项目承接主体在项目上能产生较为稳定的经营性现金流,也为通过信用类债券募集参与棚改项目建设资金提供了偿付保障能力。

华宝证券日前发表的《2018年保险资产管理行业报告》显示,在基础设施债权投资计划方面,从注册主体上看,平安资管、太平洋资管、长江养老注册的产品数量最多,超过20个,合计超过总数量的30%,第二梯队的包括:中意资管、光大永明资管,合众资管、中英益利资管、华泰资管、太平资管、泰康资管,全年注册的数量均超过10例。同时,2017年保险资金认购股权投资计划热度较高。从认购资金数量来看,2017年认购金额最大的是人保财险认购中国信达股权投资基金股权投资计划,认购金额为55亿元;其次为人保人寿,出资45亿元认购人保资产发起设立的国开金融重点城镇化项目股权投资计划;此外,认购金额超过20亿元的还有人保财险24亿认购神州优车股权投资计划与华夏人寿出资30亿元认购远洋地产复权投资计划。另外,不少保险资产管理公司还开发了跨境股权投资项目。

泰康资产认为,从未来的机会来看,另类投资应以“有稳定现金流、长期限”为主线,研究和挖掘细分市场,重点关注景气度高的行业、高资质政府融资平台、补齐短板的基础设施项目,以及与国家重大战略有关的机会。同时,还要分散风险,进行全球化配置,稳步推进能提供较好的现金收益和总收益的境外投资。

国务院发展研究中心金融研究所保险研究室副主任朱俊生表示,要警惕另类投资的信用风险加大。近年来,非标资产占比显著提升,信用风险敞口扩大。相较于公开市场而言,非公开市场的信用违约成本更低,信用风险更高。过去在信用扩张期,出现集中违约的可能性较低,未来信用扩张速度减慢后,由于非标产品的流动性较弱,需要警惕集中违约的风险。