2020年1月15日,智联招聘发布“2019年白领年终奖调研报告”。报告显示,2019年只有三成白领拿到年终奖,相比2018年几近腰斩;2019年白领年终奖的均值为9547元,相比2018年的7100元有显著增长,这表明年终奖的发放结构上出现调整,绩效突出的白领拿到了更多的年终奖,而阳光普照式的年终奖明显减少;从行业来看,国企中拿到年终奖的白领占比接近私企的两倍;从城市来看,上海白领年终奖高居榜首,达13275元,北京紧随其后,为12830元。

没有年终奖的白领自然苦恼,但拿到年终奖的白领也有“幸福的烦恼”:年终奖要交税,该如何省点税呢?

新的年终奖税收优惠办法:一个“不应该有,但应该会有”的政策

2018年12月27日,《财政部关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税[2018]164号)横空出世,明确了年终奖的税收优惠政策。在这个文件出来之前,我在美国访学,就经常在深夜收到来自国内朋友的问题:年终奖的税收优惠还有吗?面对所有这样的问题,我的回答都是一样的:年终奖的税收优惠不应该有,但应该会有。

为什么说不应该有呢?因为在过去的个人所得税法下,工资薪金收入是要按月交税的,年终奖作为一年的激励,放到一个月里交税,一次性收入畸高,不合理。所以,要给一个优惠政策,允许年终奖除以12去找税率,一定程度上相当于把年终奖平均摊入每个月,降低税负,这种政策优惠是对的。但在2018年的新个税法下,工资薪金和劳务报酬、稿酬、特许权使用费共同构成“综合所得”,已经是按年汇总纳税了,年终奖跟全年工资除了发放时点不同,本质上是完全一样的。凭什么给优惠呢?所以说,不应该有。

但为什么又说,应该会有呢?因为大多数人并不了解年终奖税收优惠的核心是什么,大家只是知道,原来有优惠,现在怎么能没了呢?不是说好了“减税降费”么?优惠没了,我税负不就增加了吗?其实,新旧个税法对比,大部分人算上年终奖的税负都已经下降了,只是可能没有你所希望的那么多,这是事实。只有那些年终奖特别多的人,才有可能税负上升。但老百姓希望在更大程度上降低税负的呼声也在情理之中,应当给予考虑,所以说应该会有,于是有了财税[2018]164号文。

需要强调的是,新的年终奖税收优惠办法的关键,并非很多人误以为的“除以12去找税率”,因为在按年汇总纳税的计税办法下,不需要给任何优惠,年终奖就可以除以12去用月税率表,如果不除以12,就用年税率表。财税[2018]164号文给出优惠的关键在于,2021年12月31日之前,年终奖可以选择不并入综合所得,单独计算纳税。这就相当于把收入拆成了两部分,在7级超额累进的税率结构下,综合所得和年终奖适用的税率可能就降低了。但你要知道,年终奖单独计税是不符合个人所得税法的,所以只有2019-2021年的3年过渡期,过渡期结束之后,政策自动取消。这意味着,我们有且只有3年时间可以充分利用年终奖优惠办法,尽可能省点儿税。

如何选择单独计税还是合并计税

最近很多人都面临企业财务的“灵魂拷问”:你的年终奖要单独计税还是合并计税?

首先,对于工资薪金、劳务报酬、稿酬和特许权使用费4项综合所得不足以交个税的人来说,即综合所得扣掉“三险一金”、基本免征额6万元、子女教育等专项附加扣除和其他允许的扣除之后小于零,没必要把年终奖单独计税,选择合并计税,可以将之前扣不完的扣除进一步扣除,从而降低税负。

其次,对于综合所得和年终奖都要交税的人来说,哪种方法更划算需要具体计算,但有一个基本的原则可以参考,比较综合所得和年终奖对应的税率,如果综合所得适用的税率更高,毫无犹豫选择年终奖单独计税;反之,则可以考虑合并计税。

由于多数公司是在年初发年终奖,所以2018年的年终奖往往是在2019年1月或2月发放,在发放当月进行预扣预缴,在2020年6月30日之前进行汇算清缴。所以,很多人在2020年1月份领到的是2019年的年终奖,在2021年进行汇算清缴。

那么,问题来了,很多人现在要考虑的是两个问题:

第一,2019年发放的2018年年终奖在2020年如何交税;

第二,2020年发放的2019年年终奖选择单独计税还是合并计税。

关于第一个问题,年终奖的个税已经在2019年预扣预缴过了,根据《国家税务总局关于办理2019年度个人所得税综合所得汇算清缴事项的公告》的官方解读,在2019年取得年终奖时选择单独计税的,在2020年汇算时可以重新选择并入综合所得计税。也就是说,给你一次重新选择的机会,但注意,这个选择是单向的,即选择单独计税的可以改为合并计税,但选择合并计税的不能改为单独计税。这种制度设计是为了防止有人将一大部分收入从综合所得中划分出来作为所谓的“年终奖”去单独计税从而逃税。

而关于第二个问题,由于有上述重新选择的政策托底,很多人选择单独计税会更有底气。

避开年终奖禁区,远离低效区间

由于年终奖优惠的特殊计税办法,存在“多发一块钱,税后收入反而少了”的尴尬情况。比如,年终奖36000元,需要交个税36000*3%=1080元,税后收入34920元。但年终奖多发1块钱,36001元,税率从3%跳到10%,个税36001*10%-210=3390.1元,税后收入32610.9元。税前多发1块钱,个税多交2310.1元,税后收入少了2309.1元。

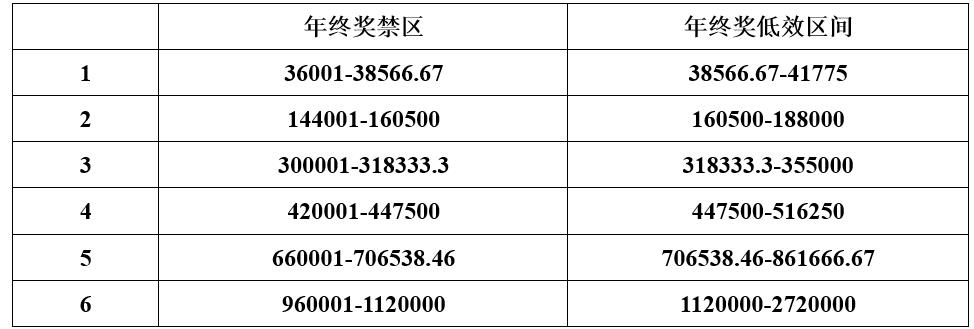

我们把这种“税前年终奖多发,税后收入少得”的情况称为“年终奖禁区”。年终奖六大禁区是:36001-38566.67、144001-160500、300001-318333.3、420001-447500、660001-706538.46、960001-1120000。当公司老板要给你发37000元年终奖时,一定要好好跟老板沟通,劝他三思而后行,发36000元就可以了。

避开了年终奖禁区,还要学会远离“低效区间”,即多发一块钱年终奖,到手不到5毛,超过一半都交税了,不划算。比如,发放税前年终奖39000元,交个税3690元,税后年终奖35310元。而税前年终奖36000元时,个税1080元,税后收入34920元。看起来前者比后者税后收入多290元,但你要知道公司税前多支出了3000元,这其中2710元都交了税,发钱效率太低了。年终奖六大低效区间是:38566.67-41775、160500-188000、318333.3-355000、447500-516250、706538.46-861666.67、1120000-2720000。建议公司在发放年终奖时,尽可能远离低效区间。

年终奖六大禁区和低效区间的表格如下:

年薪制人群巧用筹划实现税后收入最大化

企业高管比较关心的一个问题是:如何筹划年薪,即如何分配年终奖和工资,实现税后收入最大化?

比如,某公司高管王总2019年收入扣除基本免征额60000元、三险一金、专项附加扣除和其他允许的扣除后是300000元,也就是个税的应纳税所得额是300000元。帮王总做筹划,总共分三步:

第一,300000元除以2,150000元作为年终奖,150000元作为工资,计算个税。年终奖个税28590元,全年工资个税13080元,个税总额41670元,税后收入258330元。

第二,将年终奖降低一档税率,重新分配。第一步中年终奖150000元时对应的税率20%,降低一档到10%的税率,意味着年终奖最多144000元,工资156000元,计算个税。年终奖个税14190元,全年工资个税14280元,个税总额28470元,税后收入271530元。

第三,将年终奖再降低一档税率,重新分配。将年终奖再降低一档到3%的税率,也就是年终奖最多36000元,工资264000元,计算个税。年终奖个税1080元,全年工资个税35880元,个税总额36960元,税后收入263040元。第二步个税最小值28470元就是最佳筹划,年终奖144000元,工资156000元,相对于第一步的情况税后收入增加13200元。

筹划情况如下:

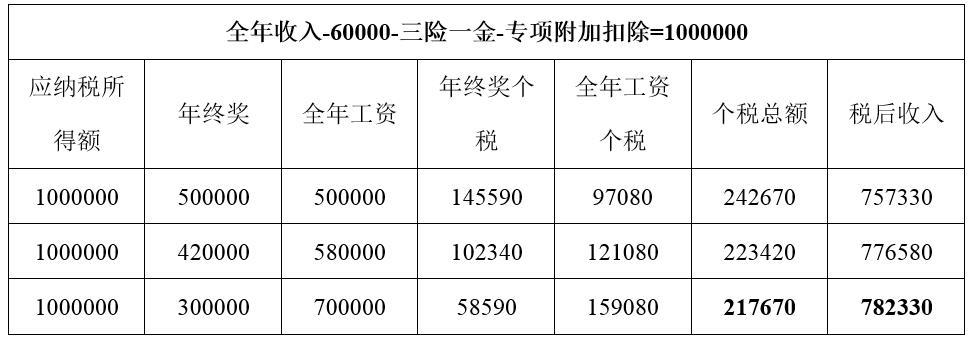

再如,某公司财务总监张总2019年收入扣除基本免征额60000元、三险一金、专项附加扣除和其他允许的扣除后是1000000元,也就是个税的应纳税所得额是1000000元。

依然是分三步:

第一,1000000元除以2,500000元作为年终奖,500000元作为全年工资,计算个税。年终奖个税145590元,全年工资个税97080元,个税总额242670元,税后收入757330元。

第二,将年终奖降低一档税率,重新分配。第一步中年终奖500000元时对应的税率30%,降低一档到25%的税率,意味着年终奖最多420000元,工资580000元,计算个税。年终奖个税102340元,全年工资个税121080元,个税总额223420元,税后收入776580元。

第三,将年终奖再降低一档税率,重新分配。将年终奖再降低一档到20%的税率,也就是年终奖最多300000元,工资700000元,计算个税。年终奖个税58590元,全年工资个税159080元,个税总额217670元,税后收入782330元。第三步个税最小值217670元就是最佳筹划,年终奖300000元,工资700000元,相对于第一步的情况税后收入增加25000元。

筹划情况如下:

小结一下,年薪制人群的筹划技巧在于预测个人年收入,计算年应纳税所得额,然后分三步:

第一,将年应纳税所得额对半分,即让月工资和年终奖适用税率相同,计算应纳税额;

第二,将年终奖降低一档税率,用足该级距上限,计算应纳税额;

第三,将年终奖再降低一档税率,用足该级距上限,计算应纳税额。

三步之后税额最小的就是最优筹划,年薪制人群由此实现税后收入最大化。

综上所述,年终奖不仅要发得多,更要用得巧,充分利用税法给予我们的优惠,把该交的税交上去,该省的税省下来,这才是真正的“减税降费”。