四大行去年日赚20亿元 工建农营收集体下滑

工农建交四大行日赚20亿元 个人住房按揭贷款平均增长近三成

在净利润方面,四家国有银行仍然保持了增长态势,资产质量也有向好趋势

■本报记者 毛宇舟

截至3月30日,除中国银行以外,工商银行、建设银行、农业银行和交通银行年报悉数亮相。不过,在净利润方面,4家国有银行仍然保持了增长态势,资产质量也有向好趋势。四大行平均每日有20.9亿元进账,仍是中国吸金能力最强的企业。同时,倍受关注的个人住房按揭贷款方面,上述四大行平均增幅近三成。

净利润保持增长

农业银行业绩报告显示,截至2016年末,农业银行总资产规模19.57万亿元,较上年末增长10.0%。存款总额和贷款总额分别达到15.04万亿元和9.72万亿元,分别较上年末增长11.1%和9.1%。全年实现净利润1840.60亿元,同比增长1.8%。每股收益0.55元。不良贷款率2.37%,较上年末下降0.02个百分点。

建设银行同样保住了个位数的增长速度,数据显示,2016年,建设银行营业收入5090亿元,同比减少0.02%,净利润2323.89亿元,同比增长1.53%。利息净收入4177.99亿元,较上年减少399.53亿元,降幅为8.37%。

资产质量方面,截至2016年末,建设银行不良贷款余额1786.90亿元,较上年增加127.10亿元;不良贷款率1.52%,较上年下降0.06个百分点;关注类贷款占比2.87%,较上年下降0.02个百分点;拨备覆盖率为150.36,较上年下降0.63个百分点。

交通银行净利增速则与去年持平,年报显示, 2016年总资产达8.4万亿元,同比增速高达17.44%;实现净利润672亿元,同比增速1.03%。特别值得注意的是,交行的资产质量出现好转迹象,其不良贷款率为1.52%,低于行业平均水平,集团资本充足率和一级资本充足率分别为14.02%和12.16%,较年初分别上升0.53个和0.70个百分点。

工商银行年报显示,2016年全年实现净利润2791亿元,同比增长0.5%;利息净收入4718.46亿元,同比下降7.1%。拟每股派0.2343元,共派息835.06亿元。到2016年末,不良贷款率1.62%,较上年末上升0.12个百分点,同比少升0.25个百分点;逾期贷款与不良贷款的剪刀差减少189亿元,同比少增860亿元。

个人住房贷款猛增

作为老百姓最为关心的房贷问题,上述银行均报告了2016年个人住房按揭贷款情况和未来贷款大方向。

年报显示,截至去年末,建行的个人住房贷款余额3.59万亿元,较上年新增8117.52亿元,增幅29.26%。建行行长王祖继亦表示,个人按揭贷款投放同样是2017年信贷投放的重要方向,但会坚持解决自住房为主。

2016年度农行个人贷款余额33408.79亿,较上年末增加6129.89亿元,增长22.5%。农行在年报中解释,增长主要是由于该行加强零售客户营销力度,加大个人住房贷款的投放力度,该行去年个人住房贷款新增6329.52亿元,同比增32.8%

农行副行长郭宁宁在业绩发布会上表示,去年农行新增住房按揭贷款创历史新高,这一业务在行业内占比也有提高。信贷政策安排上,住房按揭贷款将适时适度进行总量调控,保持各时段平稳发展。

工商银行董事长易会满则表示,去年新增人民币贷款8400亿元,存量收回再贷和新增加在一起贷款规模超过了3万亿元,其中的三分之一贷款投向就是个人按揭贷款和个人消费贷款。个人住房按揭贷款增长了7000亿元(增幅28.8%),在这之中,工商银行尤其注意支持居民个人住房合理的信贷需求,抑制炒房炒楼行为,在工商银行发放的个人住房贷款余额中,有四分之三是发放给首套房的,改善借款人的住房需求,在新发放的贷款中,三四线城市的贷款比例超过了50%,这是在去库存、适应宏观调控政策,银行作出的努力。

交通银行的个人住房按揭贷款同样增长迅猛,截至2016年年末,交行个人住房按揭贷款余额达7702.80亿元,较年初增长1659.23亿元,增速高达27.45%。

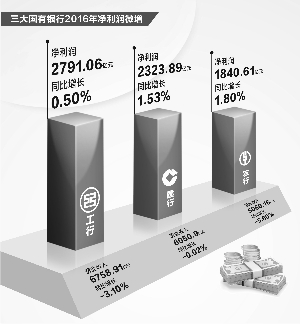

工建农三大银行去年营收集体下滑 净利润同比微增

昨日晚间,有“宇宙行”之称的工商银行发布了2016年业绩。该行去年实现净利润2791亿元,同比增长0.5%。根据该行董事会决议,工行2016年度预计现金分红金额835.06亿元,即每10股税前分红2.343元。

受宏观经济转型和资产质量下沉等因素影响,银行净利润增速近两年来逐步放缓。根据已披露的年报显示,去年工行、建行、农行三大国有大行营业收入均同比微降,净利润增速都在1%左右,其中,农行净利润同比增长1.8%,建行则为1.53%。

利息净收入下滑影响大

工行董事长易会满称,经过过去几年的快速发展,工行资产体量已经非常庞大,如何保持持续发展的能力有很大的困难和压力。“不过,工行本届领导班子组建后,我们确定了今后工行发展的目标,正准备编制未来三年的发展战略规划。目前工行的杠杆可控、资产穿透可进行,风险管控可覆盖。”

数据显示,国有大行净利润增速放缓的主要原因是利息净收入出现下滑。以建行为例,去年利息净收入较上年减少近400亿元,降幅为8.73%;农行利息净收入的降幅也在8.7%左右;工行的降幅则为7.1%。

利息净收入的下滑也源于银行息差不断收窄。建行首席财务官许一鸣称,去年息差继续下滑还是因为前期央行五次降息的影响,但降息因素对息差的负面影响在2016年已基本消化的差不多,因此预计2017年的息差降幅将较上年收窄。“估计今年建行息差将下降10基点左右。”

不良资产

增长势头得到遏制

值得注意的是,在经历了过去两年不良资产的集中爆发后,国有大行不良资产增长势头得到遏制。截至2016年年末,工行不良贷款率较上年末仅微升0.12个百分点,同比少升0.25个百分点,逾期贷款与不良贷款的剪刀差减少189亿元。

建行不良资产的好转情况则更为明显,不良率较去年反而下降0.06个百分点,逾期贷款和不良贷款剪刀差为负5.91亿元,为2012年来首次转为负值。许一鸣表示,建行的资产质量正在企稳,特别是逾期贷款增速放缓、逾期贷款率和不良贷款率逐渐趋同,这意味着银行未来的不良资产压力在逐步减少。

易会满也表示,自去年四季度以来,资产质量出现转折的曙光,相关指标稳中向好。“资产质量的转好与宏观环境回暖有关,去年四季度以来,从工行的贷款投放、贷款需求、资金面的情况看,经济企稳回暖的基础是牢固的,外部环境比前两年要好。”

据易会满透露,今年工行将使用600亿元的拨备处理2000亿元左右的不良资产。在拨备覆盖率方面,截至2016年年底,工行拨备覆盖率136.69%,低于监管部门要求的150%红线。

不过,易会满表示,工行的拨备充足且符合监管要求,去年四季度开始拨备覆盖率小幅回升,预计今年拨备覆盖率还将逐步回升。

此外,在个人按揭贷款方面,工行去年虽然新增按揭贷款7000多亿,但据工行行长谷澍透露,这部分贷款主要是支持居民合理的住房信贷需求,并努力抑制炒房等投机性需求。数据显示,工行个人按揭贷款余额中3/4的规模是贷给首套房,去年新增的7000多亿按揭贷款中有50%以上的规模投向三四线城市。今年还将大力发展个人消费贷款、个人按揭贷款等零售业务,其中按揭贷款还是以满足居民合理住房需求为主。